【lịch thi đấu uefa】Chứng khoán Việt vẫn có mức định giá hấp dẫn, nhưng cần theo dõi yếu tố rủi ro nào?

Dù tăng mạnh nhưng định giá vẫn hấp dẫn

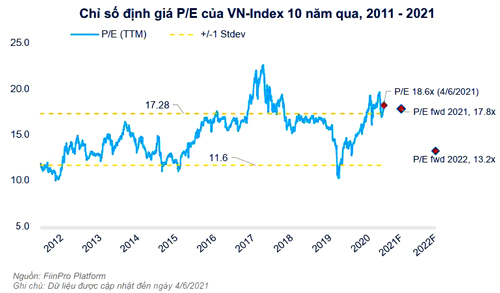

Báo cáo của FiinGroup cho biết,ứngkhoánViệtvẫncómứcđịnhgiáhấpdẫnnhưngcầntheodõiyếutốrủironàlịch thi đấu uefa chỉ số VN-Index hiện được định giá P/E (giá/lợi nhuận mỗi cổ phiếu) ở mức 18,6 lần lợi nhuận trượt 4 quý gần nhất đến hết quý I/2021 và P/B (giá/giá trị sổ sách) ở mức 2,8 lần.

Theo các chuyên gia của FiinGroup, mặc dù VN-Index đã phá ngưỡng 1.100 điểm vào ngày 31/12/2020 và gần đây là 1.350 điểm vào ngày 03/6/2021 nhưng xét trên chiều dài lịch sử 10 năm qua, đây là mức định giá vẫn chưa quá cao so với trung bình 1 lần độ lệch chuẩn của chỉ số định giá này trong vòng 10 năm qua.

Ngoài ra, dựa trên vốn hóa hiện nay và chia cho lợi nhuận cả năm 2021 FiinGroup tính toán P/E dự phóng ở mức 17,8 lần và P/B ở mức 2,1 lần. Tính toán này dựa trên số liệu dự báo lợi nhuận sau thuế của doanh nghiệp dự kiến tăng 20,7% và khối ngân hàng là 23,8%. “Chúng tôi chưa xem xét yếu tố pha loãng lợi nhuận trên cổ phiếu do ảnh hưởng của việc phát hành vốn mới của doanh nghiệp trong năm 2021” – chuyên gia của FiinGroup cho hay.

Với số liệu dự báo này, PEG (chỉ số đánh giá tương quan giữa P/E hiện tại của thị trường và tăng trưởng lợi nhuận năm tiếp theo) cũng ở mức được xem là khá hấp dẫn. Với P/E = 18,6 lần và số liệu tăng trưởng lợi nhuận sau thuế năm 2021 ở mức 20,7%, thì PEG của VN-Index hiện ở mức 18,6/20,7 = 0,89.

|

Nhiều ý kiến cho rằng, thị trường chứng khoán Việt Nam hiện nay có đặc điểm của giai đoạn bùng nổ năm 2007 và sau đó đổ vỡ vào đầu 2008, rồi đi vào giai đoạn thoái trào đến tận năm 2015. Theo FiinGroup, điều này có thể hợp lý từ góc độ yếu tố cầu kéo từ dòng tiền “ào ạt” đổ vào thị trường và tâm lý “sợ nhỡ tàu” của nhà đầu tư cá nhân và tổ chức.

Tuy nhiên, “điều này theo chúng tôi có lẽ là không có rủi ro lớn như vậy nếu xem xét ở hai góc độ. Một là, giai đoạn 2006-2007, thị trường được cả dòng tiền trong nước và dòng tiền của khối ngoại, trong khi giai đoạn hiện nay chủ yếu là dòng tiền nhà đầu tư cá nhân trong nước và khối ngoại tiếp tục “xả hàng” mạnh mẽ. Hai là, chúng tôi có rà soát lại các chỉ số định giá tại thời điểm cuối quý I/2007 (khi VN-Index dao động quanh mức 1.130 điểm) thì quả thực các chỉ số định giá lúc đó ở mức rất cao so với giai đoạn hiện nay” – các chuyên gia của FiinGroup cho hay.

Cụ thể là, P/E của VN-Index thời điểm quý I/2007 ở mức 31,4 lần và P/B ở mức 8,9 lần, với chỉ gần 140 cổ phiếu niêm yết có tổng vốn hóa khoảng 364 nghìn tỷ đồng và thanh khoản hàng ngày bình quân 1,2 nghìn tỷ đồng. Hiện nay độ rộng của thị trường đã tăng gấp khoảng 17 lần về thanh khoản, 14 lần về vốn hóa và 9 lần về số lượng tài khoản chứng khoán, trong khi mức định giá ở mức thấp và hợp lý hơn nhiều lần.

Ngoài ra, so với các thị trường trong khu vực, với mức P/E 18,6 lần và P/B 2,8 lần, VN-Index hiện đang được giao dịch thấp hơn trong tương quan với lợi nhuận nhưng cao hơn đáng kể trong tương quan với giá trị sổ sách so với các thị trường trong khu vực. Điểm đáng lưu ý là rất ít thị trường trong khu vực có thể có được dự báo triển vọng tăng trưởng lợi nhuận 20,6% cả năm 2021 và 33,4% trong năm 2022. Điều này có lẽ đã làm nên sự khác biệt cho câu chuyện của Việt Nam và là chỉ số có mức tăng lớn nhất từ đầu năm 2021 so với các thị trường mới nổi.

Yếu tố rủi ro nào cần theo dõi?

Mặc dù vậy, theo FiinGroup, thị trường cũng cho thấy nhiều yếu tố rủi ro cần theo dõi. Theo đó, nhóm ngân hàng đóng góp tới 43% cơ cấu lợi nhuận năm 2021 toàn thị trường. Trong khi câu chuyện tăng trưởng lợi nhuận của khối phi ngân hàng có độ chắc chắn cao hơn trong bối cảnh hiện nay.

Do đó, việc theo dõi quý II/2021 và các thay đổi chính sách liên quan có ảnh hưởng như lãi suất huy động, tỷ lệ trích lập dự phòng nợ xấu, khả năng tiếp tục duy trì tăng trưởng lợi nhuận từ hoạt động dịch vụ cũng như hoạt động phát hành pha loãng sẽ là yếu tố quan trọng để nhà đầu tư cần theo dõi và đánh giá ảnh hưởng đến tâm lý thị trường nói chung và đến các chỉ số nền tảng này của thị trường.

|

| Mức độ pha loãng có thể gia tăng khi doanh nghiệp phát hành tăng vốn. Ảnh: Duy Dũng. |

Hơn nữa, mặc dù lợi nhuận sau thuế được dự báo là tăng trưởng với tốc độ cao như vậy trong năm 2021 và cả dự báo năm 2022, song yếu tố rủi ro pha loãng cũng khá lớn. Tức là trong thời gian tới, số lượng cổ phiếu mới phát hành sẽ tăng lên trong khi nguồn vốn huy động trong năm nay của doanh nghiệp sẽ góp phần đem lại lợi nhuận trong các năm tiếp theo.

Do đó, các chỉ số về định giá và lãi cơ bản trên cổ phiếu sẽ có mức tăng trưởng thấp hơn. “Ví dụ trong khi lợi nhuận sau thuế năm 2021 của khối doanh nghiệp phi tài chính được dự báo tăng trưởng 20,7% nhưng lãi cơ bản trên cổ phiếu (EPS) được chúng tôi tính toán chỉ dự kiến tăng trưởng ở mức 10,1%” – chuyên gia của FiinGroup chia thẻ thêm./.

Thái Duy

(责任编辑:Nhà cái uy tín)

- ·Không làm thủ tục vay tiền qua Timo Bank, khách hàng tự dưng ôm khoản nợ 50 triệu đồng

- ·Mâu thuẫn gia đình, vợ tạt axit khiến chồng tử vong

- ·Bảo tồn và phát huy giá trị độc đáo của làn điệu trống quân Hưng Yên

- ·Khởi tố 3 đối tượng mua bán người dưới 16 tuổi

- ·Dì cầu thủ Thái Lan ít tuổi nhất vừa được giải cứu: ‘Tôi sẽ dẫn thằng bé đi ăn KFC’

- ·Viet Capital Bank hợp tác cùng Chubb Life

- ·Bình Phước: Vang mãi tiếng chày trên sóc Bom Bo

- ·VNPT thoái vốn tại 50 doanh nghiệp

- ·Phát hiện bình rượu hơn 1.600 năm trong cổ mộ, vì sao không ai dám mở?

- ·Bắt tạm giam Phó trưởng phòng kinh tế TP Cà Mau

- ·Khi con trẻ

- ·Tìm nhà đầu tư chiến lược cho VNCC

- ·HDBank cho vay lại gần 3.000 tỷ đồng vốn ODA

- ·Dừng vay ngoại tệ: Kẻ bình chân, người khốn đốn

- ·Tin tức dịch Covid

- ·Năm 2015 lợi nhuận của PetroChina giảm 70%

- ·Nhiều doanh nghiệp nước ngoài quan tâm thị trường khai khoáng Việt Nam

- ·Tòa án Quân sự Trung ương đang xét xử phúc thẩm vụ Việt Á

- ·Bộ Y tế: Yêu cầu đình chỉ lưu hành thuốc ‘Nhức khớp tiêu bại hoàn’

- ·Đại án đăng kiểm: Ám hiệu nháy đèn trên cabin để báo chủ xe có đưa hối lộ