【nhận định giải hàn quốc】Ngân hàng và bất động sản chiếm 70% giá trị giao dịch trái phiếu trên thị trường thứ cấp

| Giao dịch trái phiếu chính phủ trên thị trường thứ cấp tăng hơn 14% trong tháng 11 |

Ngân hàng chiếm ưu thế phát hành trái phiếu

Trong báo cáo thị trường trái phiếu doanh nghiệp mới nhất của Công ty CP Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating),ânhàngvàbấtđộngsảnchiếmgiátrịgiaodịchtráiphiếutrênthịtrườngthứcấnhận định giải hàn quốc theo các chuyên gia phân tích, về tình hình chậm trả gốc lãi, trong tháng 11 vừa qua, một trái phiếu thuộc nhóm ngành Du lịch nghỉ dưỡng đã công bố chậm trả nợ gốc trị giá 421 tỷ đồng.

Theo đó, trái chủ đã gia hạn thanh toán đến cuối tháng, nhưng đến nay vẫn chưa có thông báo hoàn tất. Được biết, trái phiếu này được bảo đảm bằng cổ phiếu của một công ty không niêm yết, làm giảm tính thanh khoản của tài sản đảm bảo. Đơn vị phát hành cũng tiếp tục đối mặt nguy cơ chậm trả cao do dòng tiền âm, đòn bẩy tài chính lớn và nguồn tiền mặt hạn chế, trong bối cảnh ghi nhận lỗ trong 2 năm liên tiếp.

|

Tính từ đầu năm đến tháng 11/2024, có 43 trái phiếu lần đầu chậm trả gốc hoặc lãi với tổng giá trị 23.200 tỷ đồng, giảm mạnh so với 369 trái phiếu (144.300 tỷ đồng) trong năm 2023.

| Theo VIS Rating, tỷ lệ chậm trả lũy kế đạt 15,3%, với nhóm Năng lượng dẫn đầu ở mức 44%, tiếp theo là Bất động sản nhà ở chiếm 60% tổng giá trị chậm trả. |

Về tình hình xử lý trái phiếu chậm trả, trong tháng qua, 13 tổ chức phát hành thuộc các ngành Bất động sản, Năng lượng và Dịch vụ đã hoàn trả tổng cộng 1.148 tỷ đồng nợ gốc. Đáng chú ý, một số đơn vị đã tất toán toàn bộ dư nợ, giúp tỷ lệ thu hồi trái phiếu chậm trả trên toàn thị trường tăng lên 21,7%.

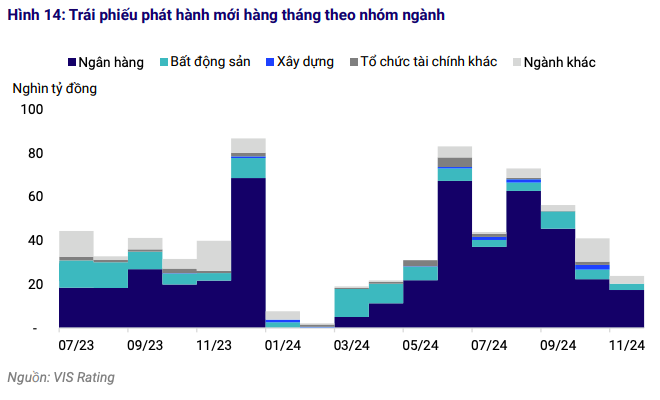

Về phát hành mới, theo VIS Rating, tổng giá trị phát hành mới trái phiếu doanh nghiệp trong tháng 11/2024 đạt 23.400 tỷ đồng, giảm so với mức 39.100 tỷ đồng của tháng trước. Các ngân hàng thương mại chiếm phần lớn với 17.400 tỷ đồng, trong đó 40% là trái phiếu cấp 2 có kỳ hạn từ 5 đến 10 năm và lãi suất dao động 6 - 7,6%/năm.

Hồ sơ tín nhiệm tổ chức phát hành ổn định

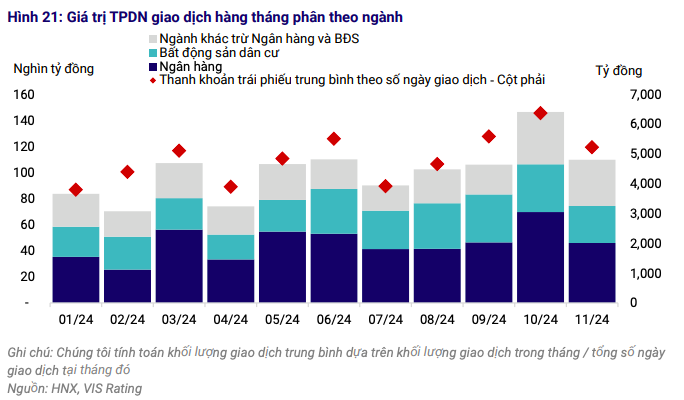

Trên thị trường thứ cấp, giá trị giao dịch trung bình giảm 18%, đạt 5.200 tỷ đồng/ngày. Trái phiếu nhóm Ngân hàng và Bất động sản chiếm 70% khối lượng giao dịch, với phần lớn kỳ hạn còn lại từ 1-3 năm. Lợi suất trái phiếu ngân hàng có xếp hạng tín nhiệm "Trên trung bình" duy trì ổn định, bất chấp biến động chung của thị trường.

Cũng trong tháng 11, hồ sơ tín nhiệm của các tổ chức phát hành cho thấy một sự ổn định so với giai đoạn trước. Cụ thể, chỉ 11% tổ chức phát hành trong tháng có hồ sơ tín nhiệm ở mức "Dưới trung bình" hoặc thấp hơn, giảm đáng kể so với mức 25% ghi nhận trong 10 tháng đầu năm.

|

Tuy nhiên, các tổ chức phi tài chính vẫn đối mặt với nhiều thách thức. Có đến 88% tổ chức phát hành thuộc nhóm này sở hữu hệ số đòn bẩy ở mức yếu, trong đó 5 tổ chức có dòng tiền hoạt động yếu hoặc cực kỳ yếu, không đủ để đáp ứng các khoản nợ. Một tổ chức còn ghi nhận hệ số đòn bẩy cực kỳ yếu và hệ số bao phủ nợ thấp, dẫn đến hồ sơ tín nhiệm bị xếp loại "Yếu".

Ngược lại, các tổ chức tài chính phát hành trái phiếu trong tháng đều duy trì khả năng thanh toán và tính thanh khoản ở mức trung bình hoặc cao hơn.

Tính từ đầu năm 2024, nhóm Bất động sản nhà ở và Xây dựng vẫn chiếm đến 55% trong tổng số tổ chức phát hành có hồ sơ tín nhiệm yếu hoặc "Dưới trung bình". Đáng chú ý, hơn một nửa số tổ chức phát hành thuộc nhóm này là các công ty mới thành lập, chưa có hoạt động kinh doanh cốt lõi, khiến rủi ro tín nhiệm gia tăng.

Về điểm sáng của TPDN, từ đầu năm đến nay, thị trường TPDN đã chứng kiến sự đa dạng hơn trong cơ cấu phát hành theo ngành nghề. Các tổ chức tín dụng vẫn chiếm tỷ trọng lớn nhất về giá trị phát hành, nhưng tỷ trọng này đã giảm so với trước do sự gia tăng phát hành từ các ngành khác trong tháng 10, làm phong phú cơ cấu ngành. Một số doanh nghiệp phi ngân hàng đã phát hành trái phiếu lớn như trong các tháng trước với tổng giá trị đáng kể.

Thị trường cũng ghi nhận sự xuất hiện của các lô trái phiếu xanh từ các tổ chức quốc tế uy tín. Tính đến 20/11/2024, đã có 4 lô trái phiếu xanh phát hành theo tiêu chuẩn ICMA, tổng giá trị đạt 6,87 tỷ đồng, chiếm khoảng 2% tổng giá trị phát hành. Những lô trái phiếu này đều được đánh giá và xác nhận độc lập, trong đó có sự tham gia của các tổ chức như FiinRatings./.

| Tháng 10 vừa qua, một lô trái phiếu xanh trị giá 1.000 tỷ đồng thuộc lĩnh vực thủy sản được phát hành và được bảo lãnh bởi một tổ chức quốc tế. Đây là lô trái phiếu xanh đầu tiên của doanh nghiệp phi tài chính trong năm nay, cho thấy sự hồi phục và phát triển của trái phiếu xanh hướng tới mục tiêu bền vững và xã hội. |

(责任编辑:Ngoại Hạng Anh)

- ·Người Việt xếp hàng chờ mua iPhone 6S và 6S Plus tại Mỹ

- ·iPhone 14 Max

- ·Đừng bấm vào tin nhắn Facebook nếu thấy những chữ này

- ·Công nghệ ảo hóa và các ứng dụng trong lĩnh vực bảo mật

- ·Lịch tạm ngừng cung cấp điện từ ngày 04

- ·Kỳ lân MoMo cán mốc 10 triệu người dùng tài chính, bảo hiểm số

- ·Xung đột tại Ukraine ảnh hưởng đến thị trường máy tính

- · Vinamilk liên tiếp được chọn là nơi làm việc tốt nhất

- ·Apple làm thế nào để trở thành ông lớn trong làng công nghệ

- ·Khởi động Giải thưởng Đổi mới sáng tạo và khởi nghiệp TPHCM 2019

- ·Từ ngày 11/2/2017 bắt đầu chuyển đổi mã vùng điện thoại

- ·Nhiều ưu đãi từ thẻ ghi nợ quốc tế Kienlongbank JCB

- ·Trong khi Sony và Microsoft mua lại các studio thì Nintendo đi mua... đất

- ·Gói cước 4G MobiFone 1 ngày miễn phí cuộc gọi tin nhắn

- ·Bé 8 tháng tuổi được cho vào thùng thả xuống tầng 1 trong vụ cháy chung cư mini

- ·Mỹ chuyển 100 drone sát thủ cho Ukraine

- ·Gói cước 4G Mobi miễn phí cuộc gọi tin nhắn

- ·NCSC và Google hợp tác ra mắt website giúp người dùng nhận biết lừa đảo trực tuyến

- ·Lũ ngập tận nóc nhà, cụ bà thoát chết nhờ chiếc đệm hơi

- ·Người phụ nữ phát hiện mình bị lừa hơn 2 tỷ đồng sau khi xem 1 bộ phim