Đối với những người mới bắt đầu kinh doanh hoặc đang tìm hiểu về các loại thuế phải nộp, việc hiểu rõ về thuế môn bài là rất quan trọng. Đối tượng đầu tiên phải nộp thuế môn bài chính là các doanh nghiệp và tổ chức kinh doanh. Bao gồm:

Công ty cổ phần, trách nhiệm hữu hạn (TNHH): Các công ty có tư cách pháp nhân đều phải nộp thuế môn bài hàng năm. Mức thuế phụ thuộc vào vốn điều lệ hoặc vốn đầu tư của doanh nghiệp.

Doanh nghiệp tư nhân, hộ kinh doanh cá thể: Chủ doanh nghiệp tư nhân và hộ kinh doanh cá thể cũng phải nộp thuế môn bài dựa trên doanh thu hàng năm.

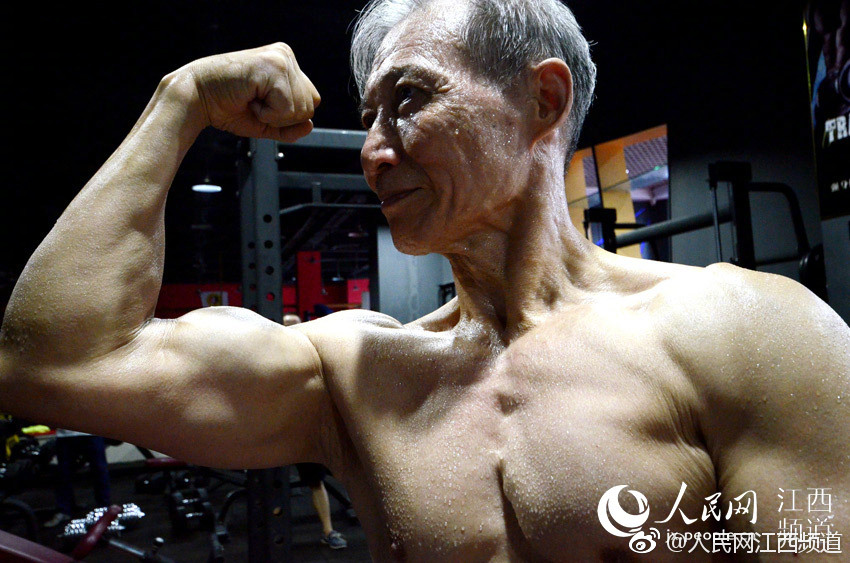

Việc tuân thủ đóng thuế giúp doanh nghiệp hành động đúng với luật pháp. (Ảnh: MXH)

Các doanh nghiệp này phải nộp thuế môn bài từ lúc bắt đầu hoạt động kinh doanh. Năm đầu tiên, thuế môn bài được tính theo thời gian hoạt động còn lại của năm tính từ tháng bắt đầu kinh doanh. Từ năm thứ hai trở đi, thuế môn bài sẽ được nộp vào đầu năm.

Ngoài trụ sở chính, các chi nhánh, văn phòng đại diện và địa điểm kinh doanh của doanh nghiệp cũng phải nộp thuế môn bài. Mặc dù mức thuế có thể thấp hơn so với trụ sở chính, nhưng đây vẫn là khoản chi phí mà các doanh nghiệp cần lưu ý trong công tác kế toán và hoạch định tài chính.

Các tổ chức kinh tế như hợp tác xã, tổ chức tín dụng, và các tổ chức kinh tế khác cũng phải nộp thuế môn bài. Mức thuế cũng dựa trên vốn điều lệ hoặc vốn đầu tư của các tổ chức này.

Có một số trường hợp được miễn thuế môn bài, mà không phải ai cũng biết. Những trường hợp này gồm: Các tổ chức tín dụng thuộc địa phương, phục vụ mô hình ngân sách hạn chế; Các cá nhân, hộ gia đình kinh doanh không ổn định, có thu nhập thấp; Các doanh nghiệp, tổ chức mới thành lập trong năm đầu tiên, từ ngày 1/1 đến ngày 31/12; Các doanh nghiệp vừa và nhỏ chuyển từ hộ kinh doanh cá thể trong vòng 3 năm đầu tiên kể từ khi chuyển đổi.

Việc tuân thủ đóng thuế không chỉ giúp doanh nghiệp hành động đúng với luật pháp, mà còn góp phần xây dựng nền kinh tế đất nước phát triển bền vững.

.jpg)