【ty le bóng da】Kinh tế vĩ mô sẽ là bệ đỡ giúp thị trường chứng khoán tích cực những tháng cuối năm

Đây là nhận định về thị trường chứng khoán trong nước những tháng cuối năm của ông Hoàng Công Tuấn – Kinh tế trưởng,ếvĩmôsẽlàbệđỡgiúpthịtrườngchứngkhoántíchcựcnhữngthángcuốinăty le bóng da Công ty Chứng khoán MB (MBS) khi trao đổi với phóng viên TBTCVN.

|

| Ông Hoàng Công Tuấn – Kinh tế trưởng, Công ty Chứng khoán MB (MBS). |

Chứng khoán điều chỉnh là xu hướng chung và không bất thường

*PV: Thưa ông, thị trường chứng khoán (TTCK) trong nước đã trải qua hơn nửa chặng đường năm 2022 với diễn biến không thực sự tích cực. Ông có thể cho biết đánh giá khái lược của mình về diễn biến của TTCK Việt Nam trong 7 tháng đầu năm? Việc thị trường trong nước điều chỉnh sau quãng thời gian dài tăng mạnh có gì bất thường không, thưa ông?

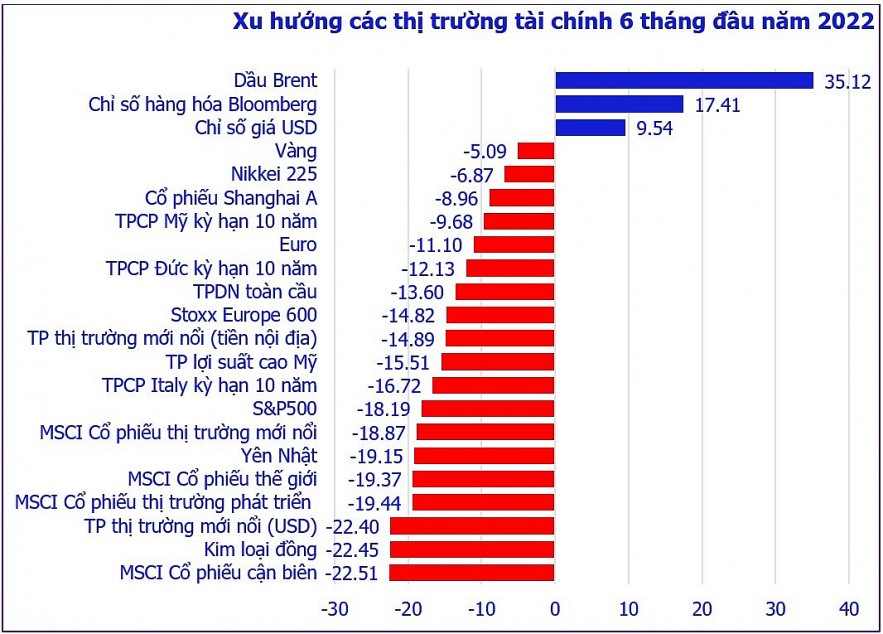

Ông Hoàng Công Tuấn: Không chỉ riêng TTCK Việt Nam vừa trải qua hơn nửa chặng đường năm 2022 với diễn biến không thực sự tích cực, mà đó là xu hướng chung của TTCK thế giới.

Xu hướng giảm điểm của các TTCK trên thế giới diễn ra trong bối cảnh các ngân hàng trung ương toàn cầu chạy đua nâng lãi suất để kiềm chế lạm phát. Việc đảo ngược chính sách tiền tệ từ nới lỏng trong thời kỳ Covid-19 sang thắt chặt để đẩy lùi lạm phát đã gây ra những hệ lụy cho thị trường tài chính toàn cầu, trong đó có TTCK, bên cạnh đó cũng có thể gây ra những phản ứng phụ cho nền kinh tế như rủi ro suy thoái.

| Dù có thể không còn dòng tiền rẻ, dồi dào và dễ dãi như ở 2 năm trước nhưng thị trường chứng khoán trong nước vẫn được kỳ vọng sẽ tích cực hơn trong những tháng cuối năm khi Việt Nam là quốc gia có lợi thế trong việc chống lạm phát. |

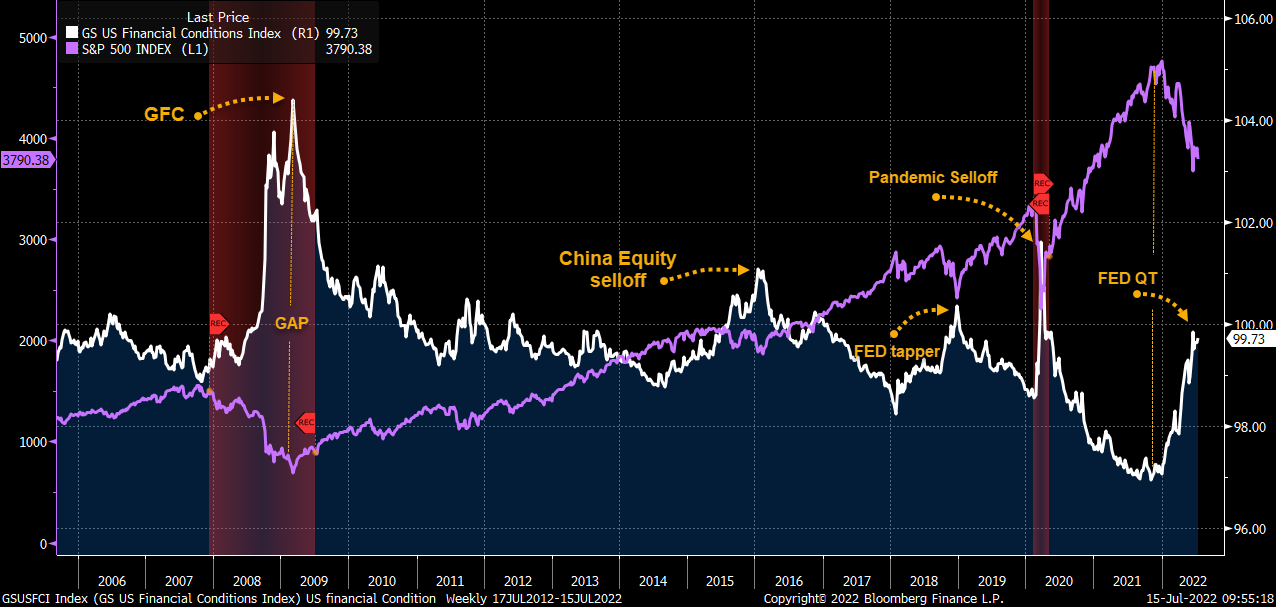

Những hệ lụy từ việc đảo ngược chính sách tiền tệ đã tác động đến TTCK có thể kể ra như: 1) Các điều kiện tài chính đã chuyển từ trạng thái nới lỏng sang thắt chặt, qua đó đã kết thúc kỷ nguyên tiền rẻ; 2) Các ngân hàng trung ương buộc phải dừng các gói hỗ trợ nền kinh tế, bảng cân đối kế toán của các ngân hàng này có thể bị thu hẹp bằng cách hút tiền về; 3) dòng tiền trên thị trường (margin, tỷ lệ ký quỹ) giảm: ở thị trường Mỹ, margin giảm 27% kể từ mức đỉnh hồi đầu năm, còn ở thị trường trong nước, tỷ lệ margin cũng giảm gần 25%;...

Do đó, tựu chung lại, việc TTCK trong nước điều chỉnh sau quãng thời gian dài tăng mạnh không có gì bất thường, đó là xu hướng chung của các thị trường trên thế giới và là hệ quả của việc đảo ngược chính sách tiền tệ của các ngân hàng trung ương trên thế giới nhằm kiềm chế lạm phát.

|

Có thể kỳ vọng vào một nhịp phục hồi ít nhất trong 2 tháng tới

*PV:Thách thức, rủi ro đương nhiên vẫn còn, tuy nhiên, nhiều rủi ro đã được phản ánh vào giá và điểm số. Theo ông, dù khó có sự tăng đột biến như trước đây, nhưng liệu thị trường có tích cực hơn trong những tháng cuối năm hay không?

Ông Hoàng Công Tuấn:Việc Cục Dự trữ Liên bang Mỹ (FED) đã tăng lãi suất lần thứ 4 kể từ đầu năm đang gây áp lực lên các ngân hàng trung ương châu Á. Những thách thức, rủi ro đương nhiên vẫn còn khi Việt Nam là một trong số các nước đi sau trong xu hướng nâng lãi suất khi lạm phát đang “gõ cửa” ở nhiều quốc gia.

|

| Xu hướng thắt chặt của FED trước áp lực lạm phát. |

Tuy nhiên, TTCK thường phản ứng trước và chiết khấu vào giá cổ phiếu cũng như điểm số của thị trường. Dù có thể không còn dòng tiền rẻ, dồi dào và dễ dãi như ở 2 năm trước nhưng thị trường chứng khoán trong nước vẫn được kỳ vọng sẽ tích cực hơn trong những tháng cuối năm, khi Việt Nam là quốc gia có lợi thế trong việc chống lạm phát khi là quốc gia tự chủ được nguồn lương thực và xuất khẩu, bên cạnh đó Ngân hàng Nhà nước cũng rất linh hoạt và đã có kinh nghiệm trong việc phối hợp đồng bộ giữa các chính sách tiền tệ, tài khóa và các chính sách kinh tế vĩ mô để kiểm soát lạm phát.

| Việc định giá của thị trường hiện tại (hệ số P/E đang là 13,3 lần) đang thấp hơn so với bình quân 5 năm và 10 năm, chỉ sau mức đáy Covid (mức 10,7 lần) cũng là chất xúc tác giúp thị trường phục hồi trở lại. |

Ngoài ra, việc chỉ số VN-Index nằm trong Top các chỉ số giảm mạnh nhất thế giới ở nửa đầu năm nay đang tạo ra lợi thế về định giá hấp dẫn hơn so với các thị trường trong khu vực cũng như so với quá khứ. Với tín hiệu tạo đáy thanh khoản trong thời điểm tháng 7 và xu hướng thanh khoản đang tăng trở lại trong những tuần gần đây cho thấy, thị trường đã tạo đáy kỹ thuật và đang trong nhịp phục hồi đi lên.

Thông thường, sau những nhịp điều chỉnh mạnh VN-Index luôn có các nhịp hồi phục từ 2 - 3 tháng và qua đó giúp nhà đầu tư có thể tận dụng trading hoặc tái cấu trúc lại danh mục. Nếu so sánh cùng thời điểm này giai đoạn 2018 – năm mà FED cũng đồng thời tăng lãi suất và giảm bảng cân đối tài sản thì có sự tương đồng đáng kể về thời điểm sụt giảm, tạo đáy kỹ thuật và phục hồi của chỉ số VN-Index.

|

| So sánh diễn biến VN-Index giai đoạn 2018 và 2022. Nguồn: MBS. |

*PV: Đâu là cơ sở để ông đưa ra nhận định đó?

Ông Hoàng Công Tuấn: Chúng ta có thể kỳ vọng nhịp phục hồi trong ít nhất 2 tháng tới khi áp lực và tốc độ tăng lãi suất của FED sẽ giảm bớt, lạm phát tại Mỹ có thể đã tạo đỉnh, thị trường chứng khoán Mỹ phục hồi theo xu hướng kết quả kinh doanh tích cực, dòng tiền đang quay trở lại mua ròng tại khu vực châu Á và Đông Nam Á đang là những yếu tố hỗ trợ tốt trong ngắn hạn.

Trong nước, các dữ liệu vĩ mô trong 6 tháng đầu năm cũng như bức tranh kinh tế 7 tháng qua cho thấy, nền kinh tế Việt Nam đang lấy lại đà tăng trưởng và có sức chống đỡ tốt đối với cơn bão lạm phát, Việt Nam vẫn là nước xuất siêu và các hoạt động sản xuất (PMI) vẫn được mở rộng tháng thứ 10 liên tiếp. Nhìn chung, nền tảng kinh tế vĩ mô sẽ đóng vai trò bệ đỡ giúp TTCK tích cực trong những tháng cuối năm.

Bên cạnh đó, việc định giá của thị trường hiện tại (hệ số P/E đang là 13,3 lần) đang thấp hơn so với bình quân 5 năm và 10 năm, chỉ sau mức đáy Covid (mức 10,7 lần) cũng là chất xúc tác giúp thị trường phục hồi trở lại.

Dòng tiền sẽ tìm đến ngành nào trong giai đoạn cuối năm?

*PV:Thị trường dự báo vẫn sẽ có sự phân hóa trong giai đoạn cuối năm. Theo ông, những nhóm ngành nào sẽ thu hút sự quan tâm của dòng tiền trên thị trường trong thời gian tới?

Ông Hoàng Công Tuấn: Chúng tôi đánh giá trong giai đoạn cuối năm các ngành thu hút sự quan tâm của dòng tiền sẽ là các ngành có triển vọng tăng trưởng lợi nhuận khả quan trong 6 tháng cuối năm. Chúng tôi khuyến nghị các nhà đầu tư nên quan tâm đến một số lĩnh vực tiềm năng bao gồm: Ngành chứng khoán, ngành điện, ngành tiêu dùng bán lẻ, và ngành dệt may.

Theo đó, cổ phiếu chứng khoán đã có sự phục hồi mạnh mẽ kể từ đáy, nhưng chúng tôi đánh giá động lực tăng của cổ phiếu chứng khoán vẫn còn khi thị trường chứng khoán đang có dấu hiệu phục hồi vững chắc với thanh khoản gia tăng mạnh trong các phiên gần đây. Việc TTCK đi lên kéo theo sự gia tăng của khối lượng giao dịch sẽ tạo môi trường kinh doanh thuận lợi cho các nghiệp vụ kinh doanh của các công ty chứng khoán gia tăng doanh thu bao gồm môi giới, hoạt động cho vay margin. Hoạt động tự doanh nhiều khả năng cũng khả quan hơn khi thị trường có nhịp phục hồi. Một số công ty chứng khoán bị lỗ tự doanh trong quý II/2022 có khả năng sẽ được trích lập dự phòng đáng kể.

|

| Sau những nhịp điều chỉnh mạnh, VN-Index luôn có các nhịp hồi phục từ 2 - 3 tháng và giúp nhà đầu tư có thể tận dụng trading hoặc tái cấu trúc danh mục. Ảnh: Duy Dũng. |

Cổ phiếu ngành điện - một lĩnh vực mà chúng tôi đánh giá tiềm năng trong các tháng cuối năm 2022. Nền kinh tế Việt Nam phục hồi vững chắc trong 2 quý cuối năm sẽ là tiền đề cho sự gia tăng của mức độ tiêu thụ điện năng ổn định. Trong các tháng đầu năm các doanh nghiệp điện bao gồm cả thủy điện, nhiệt điện than và nhiệt điện khí đa phần đều báo cáo kết quả kinh doanh khá ấn tượng và chúng tôi kỳ vọng điều này sẽ được duy trì trong các quý cuối năm 2022.

Bên cạnh đó, ngành tiêu dùng bán lẻ là ngành mà các nhà đầu tư nên đặc biệt quan tâm vào quý III năm nay. Trong năm 2021 do áp lực của các biện pháp dãn cách xã hội khiến nhiều công ty trong lĩnh vực này bị ảnh hưởng nghiêm trọng về lợi nhuận. Với mức độ tăng trưởng mạnh mẽ của doanh thu bán lẻ và dịch vụ tiêu dùng trong 7 tháng đầu năm, chúng tôi đánh giá các công ty trong lĩnh vực bán lẻ sẽ có một quý kinh doanh tăng trưởng ấn tượng trong quý III năm nay so với cùng kỳ.

Ngoài ra, ngành dệt may đang được hưởng lợi từ các hiệp định tự do thương mại. Những ưu đãi thuế quan sẽ là động lực để thúc đẩy các đơn hàng dịch chuyển sang Việt Nam hỗ trợ triển vọng tăng trưởng lợi nhuận khả quan của các doanh nghiệp dệt may. Chúng tôi kì vọng các đơn hàng từ châu Âu và các nước thành viên Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương (CPTPP) sẽ tăng mạnh trong thời gian tới nhờ chi phí lao động phải chăng và lợi thế về mặt kỹ thuật của ngành dệt may Việt Nam.

*PV:Xin cảm ơn ông!

(责任编辑:Thể thao)

- ·Thêm một nhà máy ô tô ở Việt Nam dừng hoạt động vì dịch Covid

- ·Soi kèo góc Alaves vs Sevilla, 0h00 ngày 22/8

- ·Soi kèo phạt góc Bournemouth vs West Ham, 21h00 ngày 12/8

- ·Soi kèo phạt góc Luton Town vs West Ham, 2h00 ngày 2/9

- ·'Loạn' quảng cáo TPCN như thuốc chữa bệnh, Bộ Y tế yêu cầu kiểm soát chặt chất lượng

- ·Soi kèo phạt góc Brunley vs Aston Villa, 20h00 ngày 27/8

- ·Soi kèo phạt góc Norrkoping vs Goteborg, 0h00 ngày 8/8

- ·Soi kèo phạt góc Feyenoord vs PSV, 1h00 ngày 5/8

- ·Ngư dân bắt được con cá heo hai đầu đầu tiên trên thế giới

- ·Soi kèo phạt góc nữ Úc vs nữ Anh, 17h00 ngày 16/8

- ·Phát triển nông nghiệp hữu cơ: 'Không tuân thủ quy định sẽ bị loại khỏi sân chơi'

- ·Soi tỷ lệ kèo phạt góc nữ Thụy Sĩ vs nữ Tây Ban Nha, 12h00 ngày 5/8

- ·Soi kèo phạt góc Sparta Prague vs FC Copenhagen, 0h00 ngày 16/8

- ·Soi kèo góc nữ Tây Ban Nha vs nữ Anh, 17h ngày 20/8

- ·Nguyên TGĐ BHXH Việt Nam bị bắt tạm giam: BHXH sẽ xử lý nghiêm tập thể, cá nhân theo pháp luật

- ·Soi kèo góc nữ Thụy Điển vs nữ Australia, 15h ngày 19/8

- ·Soi kèo phạt góc Cadiz vs Alaves, 0h30 ngày 15/8

- ·Soi kèo phạt góc Malmo FF vs Halmstads, 0h00 ngày 8/8

- ·Kế hoạch tổng thể năng suất quốc gia: KHCN và ĐMST là động lực chính

- ·Soi kèo phạt góc Odense BK vs Vejle, 0h00 ngày 2/9