【bong da trưc tuyến】Cuộc tổng tấn công M&A tỷ USD từ Hàn Quốc

|

Tâm điểm SME

Để dòng vốn tỷ đô M&A Hàn Quốc và Việt Nam bùng nổ,ộctổngtấncôngMampampAtỷUSDtừHànQuốbong da trưc tuyến điều quan trọng là phát triển môi giới M&A chuyên nghiệp. |

Ông Kim Ja Jum thân chinh đến Việt Nam lần này vì nhìn thấy nhiều cơ hội ở đây. Theo ông Kim, Việt Nam đang có sự dịch chuyển lớn về cơ cấu ngành nghề. Nếu trước đây, Việt Nam chủ yếu tập trung phát triển lĩnh vực có sử dụng nhiều lao động như da giày, dệt may, nay đã chuyển sang các ngành dịch vụ, bán lẻ, sản xuất điện tử, fintech nhiều hơn. “Chúng tôi khoanh vùng rót vốn vào các doanh nghiệp sản xuất, bởi có hai chiến lược mà các công ty Hàn Quốc đang thực hiện, đó là mua nguyên vật liệu ở Việt Nam về sản xuất, rồi bán ngược lại cho Việt Nam, hoặc doanh nghiệp Hàn Quốc đến Việt Nam trực tiếp sản xuất để bán tại Việt Nam và ASEAN”, ông Kim cho biết.

Cũng theo ông Kim, nếu tìm được công ty phù hợp, Kiwoom sẽ đầu tư cổ phần chi phối với số vốn tối thiểu 25 triệu USD/ công ty. Cùng với Kiwoom, còn có 13 quỹ đầu tư trong các lĩnh vực đến Việt Nam lần này và tham dự buổi gặp gỡ với các doanh nghiệp Việt Nam, tổ chức tư vấn, SCIC… để tìm hiểu cơ hội đầu tư vào các thương vụ M&A do Kotra tổ chức tuần qua.

Theo ông Michael Dc Choi, Phó giám đốc Trung tâm M&A Hàn Quốc (thuộc Kotra), M&A Hàn Quốc vào Việt Nam sẽ đi theo tăng trưởng vốn FDI Hàn Quốc. Tính đến thời điểm này, Hàn Quốc đứng đầu về đầu tư FDI vào Việt Nam..

Ông Choi tiết lộ, các nhà đầu tư Hàn Quốc đang đàm phán với 12 công ty Việt Nam trong các lĩnh vực chế biến thực phẩm, dược phẩm, fintech. Nếu không có gì thay đổi, trong vòng 6 tháng nữa, sẽ có các thương vụ diễn ra. Tuy nhiên, các công ty Hàn Quốc nhìn chung muốn đảm bảo tỷ lệ cổ phần kiểm soát với trên 50% đến 100% quyền sở hữu, nếu không là khoản đầu tư nhỏ với vai trò một đối tác chiến lược với tầm nhìn dài hạn. Đây cũng là lợi thế để nhà đầu tư Hàn Quốc chiến thắng trong việc chốt thương vụ M&A với công ty Việt Nam so với đối thủ Nhật Bản, Thái Lan.

Tổng tấn công ngàn tỷ đô

Ông Jacob Won, Giám đốc điều hành Locus Capital cho biết, thị trường M&A Hàn Quốc vẫn đang trong giai đoạn đầu của sự phát triển, trong đó xuất hiện một số giao dịch M&A có quy mô khá lớn, tuy nhiên, hầu hết các giao dịch đó được thực hiện dưới các kế hoạch tái cơ cấu. Các giao dịch M&A này thực sự tập trung quanh các công ty lớn, đặc biệt là các tập đoàn (cheabol). Khi dịch chuyển sang các công ty vừa và nhỏ, hoạt động M&A chưa được diễn ra tích cực. Một phần là do một số công ty nhỏ và trung bình vẫn duy trì những người sáng lập vì lịch sử tương đối ngắn của nền kinh tế hiện đại Hàn Quốc, nơi hầu hết các công ty nhỏ và trung bình được thành lập những năm 60 và 70 của thế kỷ trước.

“Các giao dịch M&A từ Hàn Quốc với các nước châu Á đang gia tăng mỗi năm. Khi nền kinh tế Hàn Quốc tăng trưởng, các công ty Hàn Quốc có hiện tượng dư thừa tiền mặt, họ không còn lựa chọn nào khác ngoài việc đầu tư ra nước ngoài, đặc biệt qua hình thức M&A”, ông Won nhận định.

Bên cạnh việc trở thành nhà đầu tư trực tiếp lớn nhất Việt Nam, Hàn Quốc còn dành rất nhiều ngân sách phân bổ cho các quỹ đầu tư để thực hiện các thương vụ M&A. Hiện ở Hàn quốc có 14 tổ chức, quỹ đầu tư có vốn khoảng 1 tỷ USD trở nên. Trong đó, lớn nhất là các công ty bảo hiểm, ngân hàng có ngân sách hỗ trợ các thương vụ M&A có quy mô khoảng 1.000 tỷ USD. Ngoài ra, Quỹ tăng trưởng Hàn Quốc dành cho M&A 1 tỷ USD trong tổng số 3 tỷ USD. Ngân sách này được phân bổ cho nhiều quỹ khác nhau; hay Quỹ M&A Toàn cầu chiếm 2 tỷ USD, cung cấp cho 10 quỹ khác nhau.

Hầu hết các công ty Hàn Quốc đều quan tâm đến lĩnh vực tiêu dùng và bán lẻ, trong khi một số thực sự quan tâm đến bất động sản. Trong ngành tài chính, mảng tài chính vi mô và ngân hàng thương mại được yêu thích nhất xét về giai đoạn phát triển của thị trường tài chính Việt Nam.

“Khó khăn mà các nhà đầu tư Hàn Quốc phải đối mặt là sự thiếu minh bạch trong các báo cáo tài chính. Nếu tính minh bạch trong thông tin tài chính tăng thì sẽ có nhiều giao dịch xuyên biên giới hơn”, ông Won cho biết.

Vậy nên, để dòng vốn tỷ đô M&A Hàn Quốc và Việt Nam bùng nổ, điều quan trọng là phát triển các môi giới M&A chuyên nghiệp. Các đối tác mua bán cần cố vấn tài chính có kinh nghiệm trong lĩnh vực M&A xuyên biên giới, hoặc kinh nghiệm tư vấn cho các liên doanh. Xét về sự khác biệt về văn hoá giữa các quốc gia khác nhau, những nhà đầu tư tài chính có kinh nghiệm trong lĩnh vực M&A xuyên biên giới có thể làm cầu nối sự khác biệt này một cách chuyên nghiệp hơn.

(责任编辑:Nhà cái uy tín)

- ·Vụ sửa điểm thi chấn động ở Hà Giang: Ông Vũ Trọng Lương có thể phải lĩnh án 15 năm tù

- ·Lịch trực tiếp vòng 20 V

- ·EURO 2024: Đội tuyển Đức hội quân

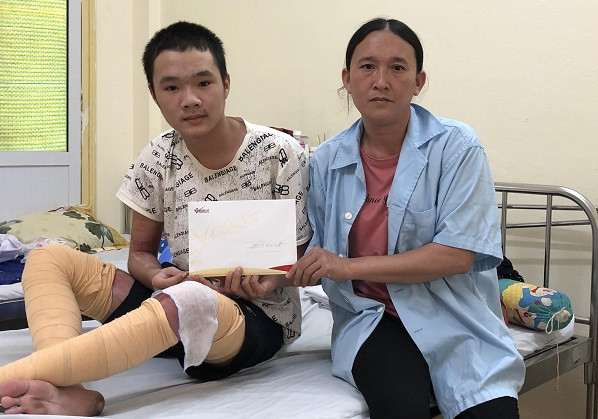

- ·Bạn đọc giúp bé Phạm Gia Huy có cơ hội ghép tủy

- ·Nữ tài xế ô tô quay đầu xe gây ùn tắc còn 'nạt nộ' người đi xe máy

- ·Đi cưa gỗ keo thuê, người đàn ông bị cây đè nguy kịch

- ·Nhiều năm nữa Nhật Bản mới được hưởng lợi từ TPP

- ·Bạn đọc ủng hộ người mẹ nghèo đơn thân bị ung thư giai đoạn cuối

- ·Giá xăng, giá điện tăng làm ‘nóng’ họp báo Chính phủ thường kỳ

- ·"Toàn thế giới phải từ bỏ chạy đua vũ khí hạt nhân"

- ·Moody's hạ triển vọng tín nhiệm của Việt Nam: Bộ Tài chính nói gì?

- ·Nguy cơ xảy ra cuộc chiến khí đốt mới giữa Nga và Ukraine

- ·Nhân tố Trung Quốc "dìm" thị trường dầu mỏ đi xuống

- ·Hàng nghìn người ở Tunisia đòi chính phủ từ chức

- ·Từ 23/4, Hà Nội giảm giãn cách xã hội, nới lỏng các hoạt động kinh tế

- ·Thu giữ 215 chiếc đồng hồ nhái

- ·Bạn đọc ủng hộ các hoàn cảnh khó khăn 10 ngày giữa tháng 7/2023

- ·Gần 600 kỳ thủ tranh tài Cờ vua Cúp Sở hữu trí tuệ

- ·ACV đề xuất tổng mức đầu tư của sân bay Điện Biên giảm 3 lần

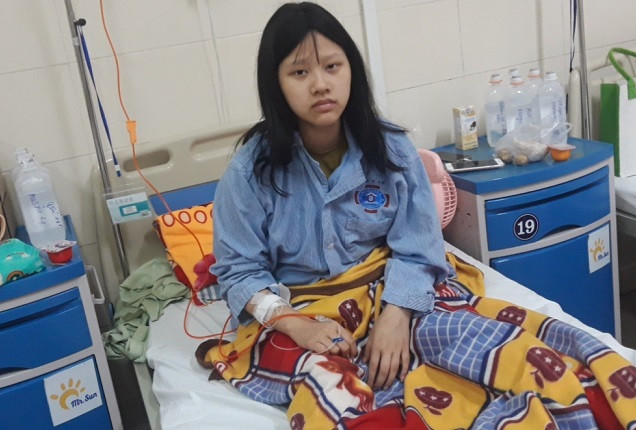

- ·Chỉ còn căn nhà tôn đã rỉ, cha mẹ bất lực không có tiền cho con chạy thận