【bảng xếp hạng bóng đá tho nhi ky】Từ nay đến cuối năm, mặt bằng lãi suất đối diện nhiều áp lực tăng

| Vàng phục hồi nhẹ dù FED quyết định nâng lãi suất | |

| Ngân hàng tiếp tục “cuộc đua” lãi suất tiết kiệm | |

| Hỗ trợ lãi suất: Làm sao để nhanh và đúng?ừnayđếncuốinămmặtbằnglãisuấtđốidiệnnhiềuáplựctăbảng xếp hạng bóng đá tho nhi ky |

|

| Mức tăng của lãi suất sẽ chưa quá lớn trong năm nay. Ảnh: Internet |

Lo ngại chi phí vay vốn mới tăng

Mới đây, Cục Dự trữ Liên bang Mỹ (Fed) đã quyết định tăng lãi suất thêm 0,75 điểm %, lên mức 1,5-1,75% nhằm kiềm chế lạm phát. Đây được xem là mức lãi suất cao nhất của Fed kể từ khi Covid-19 trở thành đại dịch vào tháng 3/2020.

Theo nhận định của chuyên gia kinh tế TS. Cấn Văn Lực và nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, việc này sẽ khiến hoạt động thương mại của Việt Nam có thể tăng chậm lại khi đà phục hồi kinh tế toàn cầu giảm tốc. Hơn nữa, việc Fed tăng lãi suất sẽ khiến đồng USD lên giá so với hầu hết các đồng tiền khác, trong đó có VND, tạo sức ép lớn hơn lên tỷ giá USD/VND.

Mặt khác, theo các chuyên gia Viện Đào tạo và Nghiên cứu BIDV, việc tăng lãi suất của Fed sẽ làm cho mặt bằng lãi suất trong nước có xu hướng tăng lên khiến chi phí vay vốn mới và nghĩa vụ trả nợ bằng đồng USD tăng.

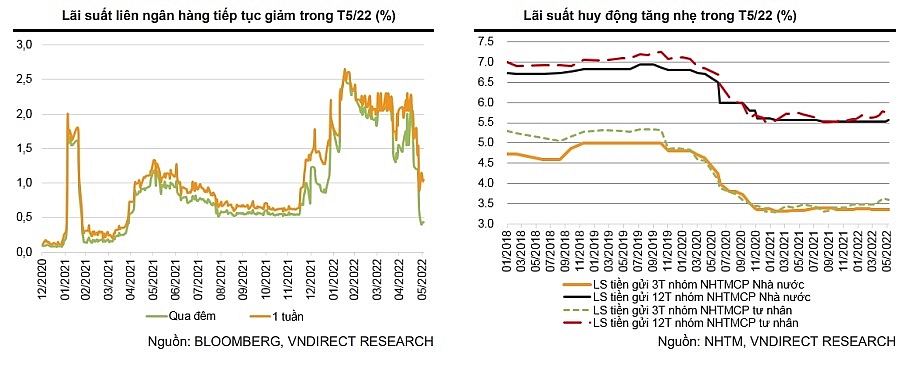

Theo dự báo, lãi suất tiết kiệm sẽ tiếp tục tăng trong bối cảnh thanh khoản của hệ thống các tổ chức tín dụng bị thu hẹp, đồng thời sức ép lạm phát tăng lên khi chỉ số CPI tháng 5 đã tăng 2,86% so với cùng kỳ năm trước và tăng bình quân 2,25% so với cuối năm 2021. Bên cạnh đó là, nhu cầu tín dụng tăng cao (đến hết ngày 9/6, tăng khoảng 8,16%, cao hơn nhiều so với mức 4,95% của 5 tháng đầu năm 2021), kéo theo nhu cầu vốn tăng.

|

| Lãi suất huy động sẽ tiếp tục tăng từ nay đến cuối năm 2022. |

Theo khảo sát trên thị trường hiện nay, trong hơn 1 tháng nay, nhiều ngân hàng từ tầm nhỏ, tầm trung cho đến các “ông lớn” đã tăng lãi suất tiền gửi 0,3-0,5%/năm ở một số kỳ hạn, khiến mức lãi suất huy động từ 7%/năm trở lên khá phổ biến.

Báo cáo đánh giá vĩ mô của Công ty Chứng khoán VnDirect nhận định, lãi suất huy động (bằng VND) chịu áp lực tăng trong những tháng cuối năm do lãi suất USD tăng và áp lực lạm phát tại Việt Nam tăng cao trong những quý tới. Tuy nhiên, mức tăng sẽ không lớn với dự báo lãi suất từ nay tới cuối năm tăng thêm khoảng 30-50 điểm cơ bản. VnDirect dự báo lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 6,0-6,2%/năm vào cuối năm 2022 (hiện ở mức bình quân là 5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm

Ngoài ra, theo các chuyên gia, dù lãi suất huy động có xu hướng tăng nhưng lãi suất cho vay vẫn được duy trì ổn định nhằm hỗ trợ phục hồi như định hướng của Chính phủ và NHNN, đặc biệt là khi gói tín dụng hỗ trợ lãi suất 2% quy mô 40.000 tỷ đồng được triển khai.

Điều hành hợp lý trước áp lực lạm phát

Từ những vấn đề nêu trên, các chuyên gia của VnDirect cho rằng, NHNN sẽ nỗ lực duy trì chính sách tiền tệ “phù hợp”, chưa vội thắt chặt chính sách ngay để hỗ trợ nền kinh tế phục hồi và ổn định thị trường. NHNN vẫn ưu tiên mục tiêu duy trì lãi suất cho vay thấp để hỗ trợ doanh nghiệp và nền kinh tế phục hồi. Đối với lãi suất điều hành, nếu có bất kỳ đợt tăng nào trong năm nay thì khả năng cao sẽ diễn ra vào quý 4/2022 và mức tăng (nếu có) sẽ hạn chế, khoảng 0,25-0,5%.

Tương tự, các chuyên gia phân tích của Ngân hàng HSBC cũng cho rằng, lạm phát của Việt Nam năm 2022 không phải là vấn đề đáng ngại. Trong báo cáo vừa mới công bố, HSBC đã giảm dự báo lạm phát của Việt Nam năm nay từ mức 3,7% về 3,5%. HSBC cũng dự báo, NHNN sẽ tăng lãi suất điều hành thêm 50 điểm cơ bản trong quý 3/2022 trước khi tăng lãi suất 3 lần, mỗi lần 25 điểm cơ bản trong năm 2023.

Với những vấn đề như trên, TS. Cấn Văn Lực khuyến nghị, để giảm thiểu những tác động tiêu cực do ngân hàng trung ương các nước, đặc biệt là Fed, có xu hướng thắt chặt tiền tệ, các cơ quan quản lý cần tiếp tục tăng cường phối hợp chính sách tiền tệ, chính sách tài khóa và điều hành giá cả nhằm ổn định kinh tế vĩ mô; cần xây dựng lộ trình và phối hợp thực thi điều tiết giá các mặt hàng do Nhà nước quản lý…

Trong cuộc họp báo mới đây, ông Đào Minh Tú, Phó Thống đốc NHNN cũng cho biết, trong 6 tháng cuối năm, áp lực lớn nhất với chính sách tiền tệ là lạm phát. Do đó, NHNN sẽ tính toán để đưa ra các phương án, giải pháp điều hành chính sách tiền tệ, phối hợp với chính sách tài khóa và các chính sách khác với mục tiêu ưu tiên là kiểm soát được lạm phát theo mục tiêu mong muốn đề ra.

(责任编辑:Nhà cái uy tín)

- ·Văn phòng TW Đảng Cộng sản Việt Nam và Đảng NDCM Lào đẩy mạnh hợp tác

- ·Hoàn thành cơ bản các mục tiêu, tiếp tục nỗ lực giữ vững nhịp đập thị trường

- ·Những con lân “Chơi cho bạn bè biết Huế mình”

- ·Thăm Văn miếu Trấn Biên

- ·So sánh Dell và HP dòng laptop nào phù hợp với bạn

- ·Khai mạc Triển lãm ảnh “Tự hào một dải biên cương”

- ·“Bảo đạc trường minh” kể chuyện Thiền phái Liễu Quán

- ·Nâng cao hiệu quả giải quyết tranh chấp giữa người tiêu dùng và doanh nghiệp

- ·Giá vàng hôm nay, 29/2: Bật tăng cùng giá USD

- ·Lắng nghe ý kiến bạn đọc

- ·Giá vàng hôm nay 27/6: Vàng SJC đảo chiều giảm giá, vàng thế giới tăng nhẹ

- ·Kết quả bóng đá hôm nay 17/10

- ·Phòng tránh mắc bẫy lừa đảo trên mạng dịp Tết Nguyên đán

- ·Tin bóng đá 7/10: MU mua Okafor, Chelsea ký Declan Rice

- ·Cần quan tâm bố trí vốn thực hiện các công trình giao thông kết nối

- ·Video bàn thắng Hải Phòng 2

- ·Sửa đổi quy định về phát hành trái phiếu doanh nghiệp

- ·Chủ tịch Hội đồng quản trị KIP bị xử phạt

- ·Nhớ nhà báo cách mạng Lê Vân

- ·Chính sách mới có hiệu lực từ tháng 2/2022