【umm salal vs】Ngân hàng với nỗi lo an ninh tài chính

|

Nếu không có ngay các biện pháp củng cố và giữ vững an ninh tài chính,ânhàngvớinỗiloanninhtàichíumm salal vs hệ thống tổ chức tín dụng sẽ tiềm ẩn nhiều rủi ro. Ảnh: ST.

Còn hạn chế

Theo nhận định của các chuyên gia, từ những năm 1990 đến nay, thị trường tài chính Việt Nam có tốc độ phát triển rất nhanh. Tuy nhiên, cấu trúc của hệ thống tài chính lại không cân đối. Theo tính toán của chuyên gia kinh tế TS. Cấn Văn Lực, 72,1% tổng tài sản thuộc về lĩnh vực ngân hàng, phi ngân hàng, 8,2% tài sản là giá trị vốn hóa trái phiếu, 18,9% tổng tài sản thuộc về giá trị vốn hóa cổ phiếu niêm yết trên thị trường chứng khoán; trong khi lĩnh vực bảo hiểm chỉ chiếm 0,8% tổng tài sản. Nghĩa là lĩnh vực ngân hàng đang “gánh” quá nhiều trách nhiệm trong thị trường tài chính.

Bên cạnh đó, thị trường tài chính của Việt Nam có quy mô khá nhỏ. Theo Ủy ban Giám sát tài chính quốc gia, tính đến cuối năm 2016, tổng nguồn vốn hệ thống tài chính cung ứng cho nền kinh tế tương đương 181,2% GDP; thấp hơn so với nhiều nước trong khu vực Philippines (194%), Thái Lan (339%), Trung Quốc (337%), Malaysia (372%)… Ngoài ra, thị trường tài chính trong nước còn bị hạn chế khi hệ thống mạng lưới mỏng, phân bổ không đồng đều; việc cạnh tranh ngày càng tăng khi nhiều tổ chức tài chính nước ngoài gia nhập thị trường…

Chính những tồn tại và hạn chế trên đang có sức ảnh hưởng không nhỏ đến tình hình hoạt động của các tổ chức tín dụng. Theo chuyên gia kinh tế, TS. Vũ Đình Ánh, hệ thống tổ chức tín dụng Việt Nam hiện nay đang trong quá trình chuyển đổi hoạt động theo cơ chế thị trường có sự quản lý của Nhà nước, nên tiềm lực tài chính còn mỏng và trình độ thấp. Do vậy, nếu không có ngay các biện pháp củng cố và giữ vững an ninh tài chính cho hệ thống các tổ chức tín dụng - "bà đỡ" của các hoạt động sản xuất kinh doanh, không những các tổ chức này hoạt động không hiệu quả, rủi ro cao dẫn tới khủng hoảng tài chính - tiền tệ, mà còn gây ra đổ vỡ hàng loạt, theo dây chuyền, tác động xấu tới toàn bộ sự phát triển kinh tế - xã hội.

Chống đỡ rủi ro

Có thể thấy, tài chính luôn là thị trường phản ánh nhanh nhất biến động của nền kinh tế trong nước và thế giới. Vì thế, là một phần của hệ thống tài chính, lĩnh vực ngân hàng cũng đang đối mặt với nhiều thách thức về an ninh tài chính, không chỉ là vấn đề về công nghệ thông tin, cạnh tranh giữa các tổ chức tín dụng… mà bản thân nội tại ngành ngân hàng cũng có những rủi ro luôn ẩn hiện.

Vì thế, lĩnh vực ngân hàng phải có những thay đổi để phù hợp, bảo đảm an toàn trước những rủi ro về tài chính. Trong đó, hệ số an toàn vốn (CAR) của các ngân hàng Việt Nam vẫn đang ở mức thấp so với quy định theo tiêu chuẩn của Basel II; ngành ngân hàng tiếp tục đối mặt với thách thức kỳ hạn khi tỉ lệ sử dụng vốn ngắn hạn cho vay và đầu tư trung, dài hạn còn cao…

Nói về vấn đề này, theo TS. Vũ Đình Ánh, an ninh tài chính đối với hoạt động của các tổ chức tín dụng là việc đảm bảo hoạt động, trạng thái các tài sản (tài sản nợ, tài sản có và tài sản ròng) của các tổ chức tín dụng được tiến hành một cách ổn định, an toàn, vững mạnh. Cụ thể, tốc độ tăng tiền gửi và cho vay đều đặn, không có đột biến và khoảng cách giữa hai tốc độ này không quá lớn là đảm bảo cho sự ổn định của hoạt động ngân hàng; phải đảm bảo an toàn tiền gửi…

Tuy nhiên, hệ thống ngân hàng rất dễ gặp phải nhiều rủi ro như: Rủi ro tín dụng là nguy cơ người vay không thực hiện nghĩa vụ trả nợ; rủi ro về giá là nguy cơ bị lỗ do những thay đổi không lường được của giá cả, chẳng hạn thay đổi về lãi suất hay tỷ giá hối đoái; rủi ro về tính thanh khoản là nguy cơ không bán được các tài sản nhanh chóng, trừ khi chịu chiết khấu lớn; rủi ro hệ thống là nguy cơ một hay một số khách hàng lớn không trả được nợ gây nguy hiểm cho toàn bộ hệ thống tài chính…

Để giảm thiểu những rủi ro đối với ngân hàng và chính sách tiền tệ, TS. Cấn Văn Lực cho rằng, các cơ quan quản lý cần tích cực đẩy mạnh tái cơ cấu các tổ chức tín dụng và xử lý nợ xấu theo Nghị quyết về thí điểm xử lý nợ xấu mà Quốc hội đã thông qua cũng như Đề án tái cơ cấu các tổ chức tín dụng giai đoạn 2016-2020 vừa được Thủ tướng Chính phủ ban hành. Bên cạnh đó, chính sách tài khóa và chính sách tiền tệ cần có sự phối hợp thống nhất và thông suốt, phải kiểm soát được rủi ro hệ thống bởi đây là những rủi ro phức tạp, có tính chất lan truyền như từ chứng khoán sang ngân hàng và ngược lại… Hơn nữa, ngành ngân hàng có nhiều loại hình hoạt động “ngầm”, sở hữu chéo các tổ chức tín dụng… nên cần tăng cường thanh tra, giám sát, tăng khả năng phối hợp giữa chính sách, an ninh tiền tệ và tăng cường năng lực phân tích, dự báo…

Nhìn chung, lĩnh vực tài chính tiền tệ khó có thể tránh được 100% rủi ro nên việc đề phòng, giải quyết những rủi ro phải luôn thường trực. Do đó, cùng với sự chủ động của ngành ngân hàng, các cơ quan chức năng cũng phải nâng cao năng lực quản lý, nâng cao hơn nữa sự hiểu biết của người dân, DN với dịch vụ tài chính ngân hàng để đề phòng rủi ro. Một hệ thống an toàn, ổn định sẽ đóng góp rất lớn vào tăng trưởng chung của nền kinh tế.

(责任编辑:Nhà cái uy tín)

- ·Không thể quy trách nhiệm Bộ Công Thương phá vỡ quy hoạch điện mặt trời!

- ·Quản lý tàu bay không người lái, phương tiện bay siêu nhẹ

- ·Chủ tịch nước khen ngợi 2 tấm gương không quản nguy hiểm cứu sống 5 người

- ·Ủy ban Thường vụ Quốc hội xem xét đề xuất giảm 2% thuế giá trị gia tăng

- ·Chăm lo cho đoàn viên, người lao động có cái tết vui tươi, hạnh phúc

- ·Ra mắt nền tảng Sách, báo quốc gia để giảm nghèo về thông tin

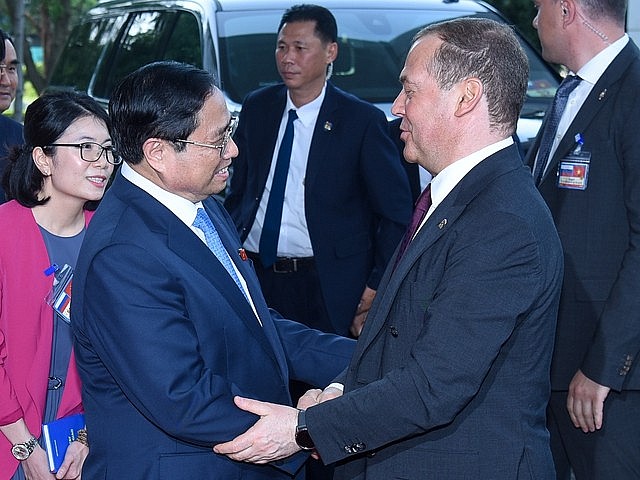

- ·Thủ tướng Phạm Minh Chính và Thủ tướng Luxembourg thăm Văn Miếu

- ·Sức mạnh từ những điển hình trong phong trào thi đua “Người tốt, việc tốt”

- ·Bình Định khởi công tuyến đường hơn 1.170 tỷ đồng

- ·Mạnh tay với đòi nợ thuê

- ·Tổng Bí thư: Bình Dương phải chuẩn bị đầy đủ hành trang cùng cả nước bước vào kỷ nguyên mới

- ·Khai mạc Tuần Văn hóa

- ·Chiêm ngưỡng những di sản vô giá qua những thước phim điện ảnh

- ·Thái Lan tiếp tục là đối tác thương mại lớn nhất của Việt Nam trong ASEAN

- ·Thủ tướng: Việt Nam đủ 5 điều kiện để xây dựng trung tâm tài chính khu vực và quốc tế

- ·Triệt phá tụ điểm đánh bạc ăn tiền

- ·Infographics: 21 đồng chí trong Ủy ban Kiểm tra Trung ương Đảng khóa XIII

- ·Xuất khẩu bền vững bằng thương hiệu

- ·Kính mời độc giả đón đọc báo in Bình Phước hôm nay 6

- ·Phát biểu của Thủ tướng tại Trung tâm Nghiên cứu chiến lược và quốc tế Mỹ

.jpg)