【kết quả bóng đá đem qua】Gỡ vướng chính sách ưu đãi thuế TNDN theo địa bàn

|

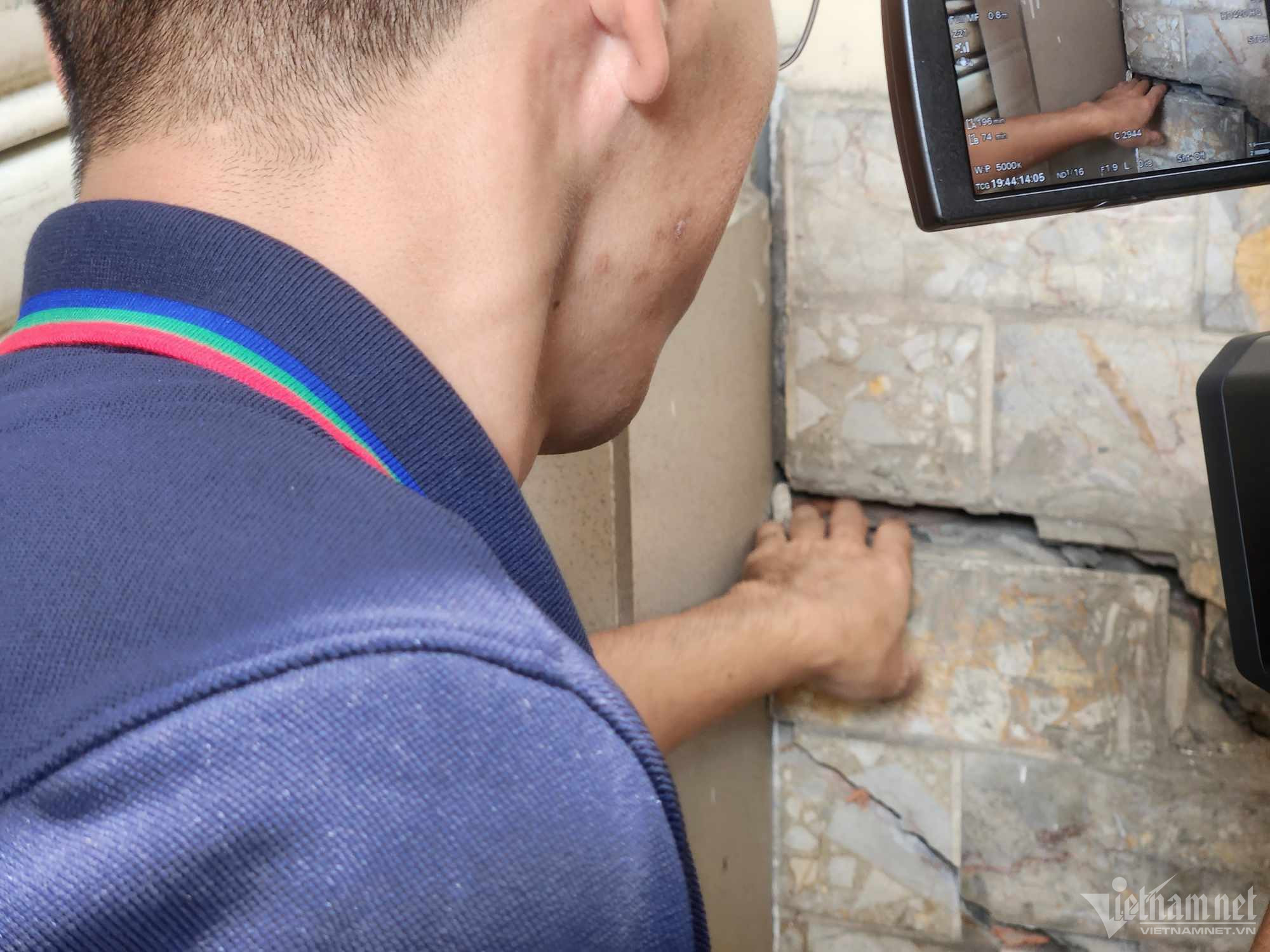

Ảnh minh họa. Nguồn: internet.

Ưu đãi trên từng địa bàn

Về việc xác định ưu đãi thuế TNDN,ỡvướngchínhsáchưuđãithuếTNDNtheođịabàkết quả bóng đá đem qua căn cứ Thông tư số 130/2008/TT-BTC và Thông tư số 123/2012/TT-BTC quy định về thuế TNDN, Bộ Tài chính hướng cho biết, doanh nghiệp thành lập mới từ dự án đầu tư tại địa bàn ưu đãi đầu tư (địa bàn thành lập doanh nghiệp) nhưng có phát sinh hoạt động kinh doanh và thu nhập tại các địa bàn có điều kiện kinh tế- xã hội khác nhau (địa bàn thành lập doanh nghiệp và ngoài địa bàn thành lập doanh nghiệp) phải hạch toán riêng thu nhập từ hoạt động kinh doanh trên từng địa bàn được hưởng ưu đãi TNDN (bao gồm mức thuế suất ưu đãi và thời gian miễn, giảm thuế) và địa bàn không được hưởng ưu đãi thuế.

Việc xác định ưu đãi thuế TNDN (nếu có) đối với thu nhập từ hoạt động kinh doanh ngoài địa bàn thành lập doanh nghiệp được xác định theo từng địa bàn, căn cứ theo thời gian và mức ưu đãi thuế TNDN của doanh nghiệp tại địa bàn thành lập doanh nghiệp mà doanh nghiệp đang được hưởng ưu đãi thuế TNDN.

Nếu trong kỳ tính thuế, doanh nghiệp không hạch toán riêng thu nhập từ hoạt động sản xuất kinh doanh được hưởng ưu đãi thuế và thu nhập từ hoạt động sản xuất kinh doanh không được hưởng ưu đãi thuế, phần thu nhập của hoạt động sản xuất kinh doanh ưu đãi thuế xác định bằng tổng thu nhập tính thuế (không bao gồm thu nhập khác) nhân với tỷ lệ phần trăm doanh thu hoặc chi phí được trừ của hoạt động sản xuất kinh doanh ưu đãi thuế, so với tổng doanh thu hoặc tổng chi phí được trừ của doanh nghiệp trong kỳ tính thuế.

Được bổ sung ưu đãi kê khai chưa phù hợp

Trường hợp thành lập mới từ dự án đầu tư tại địa bàn ưu đãi đầu tư (địa bàn thành lập doanh nghiệp) nhưng có phát sinh hoạt động kinh doanh và thu nhập ở nhiều địa bàn có điều kiện kinh tế - xã hội khác nhau mà đã kê khai nộp thuế TNDN chưa phù hợp với hướng dẫn, doanh nghiệp được kê khai điều chỉnh, bổ sung theo quy định tại Luật Quản lý thuế và các văn bản hướng dẫn thi hành về quản lý thuế.

Nếu việc kê khai điều chỉnh, bổ sung theo hướng dẫn dẫn đến thiếu số tiền thuế phải nộp, doanh nghiệp phải nộp đủ số tiền thuế thiếu vào ngân sách Nhà nước và không phải nộp tiền chậm nộp tiền thuế (nếu có).

Trường hợp doanh nghiệp đã được cơ quan thuế thanh tra, kiểm tra có nội dung liên quan đến vấn đề ưu đãi thuế TNDN nhưng xử lý chưa phù hợp với hướng dẫn thì sẽ điều chỉnh lại. Nếu sau khi điều chỉnh lại, doanh nghiệp có số tiền thuế đã nộp lớn hơn số tiền thuế phải nộp thì được bù trừ với số tiền thuế phải nộp của kỳ thuế tiếp theo.

Nếu sau khi điều chỉnh lại dẫn đến thiếu số tiền thuế phải nộp thì doanh nghiệp phải nộp đủ số tiền thuế thiếu vào ngân sách Nhà nước và không phải nộp tiền chậm nộp tiền thuế (nếu có).

(责任编辑:Cúp C1)

- ·Văn hóa Việt lên ngôi trong Lễ hội Ánh sáng phương Đông

- ·Xuất khẩu nông sản đạt hơn 23 tỷ USD

- ·Bảo đảm tốt kỹ thuật cho tàu đo đạc dài ngày

- ·Huy động lực lượng bảo đảm trật tự an toàn giao thông

- ·Kỳ vọng thanh khoản chứng khoán sớm đảo chiều

- ·Tăng cường xử phạt nghiêm những trường hợp ra đường khi chưa thật sự cần thiết

- ·Khởi tố 12 bị can làm giả phiếu xét nghiệm SARS

- ·Việc lực lượng lập biên bản xử lý vi phạm là đúng quy định pháp luật

- ·Tình yêu và hôn nhân kiểu định mệnh

- ·Đảng Cộng sản Việt Nam, 90 mùa xuân vinh quang

- ·Hải Phòng tiếp tục duy trì tăng trưởng ở mức hai con số trong năm 2024

- ·Tăng cường kiểm tra, xử lý các “điểm đen” có nguy cơ tai nạn giao thông

- ·Đoàn công tác UBND tỉnh Cà Mau thăm Nhà giàn DK1/10 và Hòn Khoai

- ·Đáp ứng kịp thời nguồn vốn tín dụng học sinh sinh viên

- ·Xuất khẩu sang thị trường Hoa Kỳ 2025: Triển vọng tích cực

- ·Cột cờ Hà Nội tại Đất Mũi hoàn thành các phần phụ vào tháng 8/2019

- ·Cuộc nổi dậy mùa Xuân năm Canh Ngọ

- ·Một số yêu cầu cụ thể với Văn kiện trình Đại hội Đảng bộ tỉnh khóa mới

- ·1500 người cùng nhau đi tìm 'Đường về hạnh phúc'

- ·Họp mặt kỷ niệm 75 năm Ngày thành lập Quân đội nhân dân Việt Nam